Il titolo CNH Industrial è, come vedremo successivamente, molto sottovalutato sia relativamente ai suoi competitors che in assoluto. Presenta, infatti dei parametri molto interessanti e che potrebbero portare a interessanti rialzi. Tuttavia, nonostante la sottovalutazione CNH Industrial tentenna in Borsa.

Anche allo stato attuale, dopo un rialzo di circa il 20% seguito a una reazione dai supporti, il titolo è chiamato a una nuova prova di forza.

Nonostante la sottovalutazione CNH Industrial tentenna in Borsa

Indice dei contenuti

Il titolo CNH Industrial (MIL:CNHI) ha chiuso la seduta del 13 luglio in ribasso del 2,33% rispetto alla seduta precedente a quota 14,10 euro.

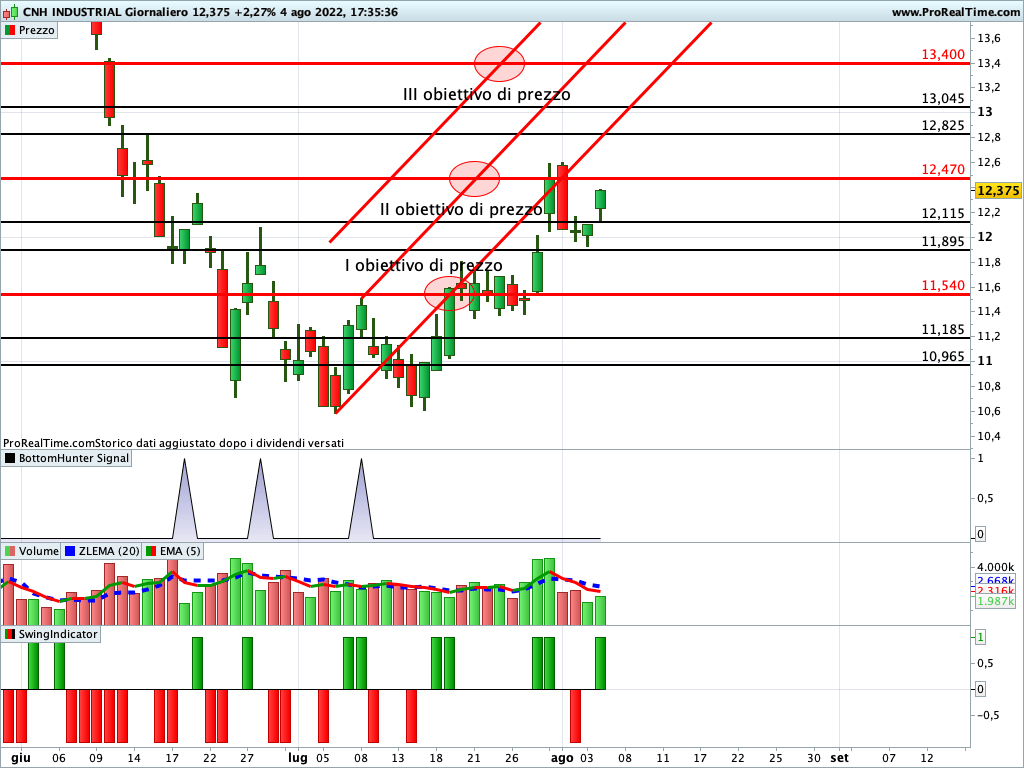

Time frame giornaliero: le indicazioni dell’analisi grafica

La proiezione in corso è rialzista, ma da qualche seduta sta combattendo contro la forte resistenza in area 12,47 euro (II obiettivo di prezzo). Il superamento di questo livello potrebbe aprire le porte al raggiungimento della massima estensione rialzista in area 13,40 euro (III obiettivo di prezzo).

Qualora, invece, la resistenza dovesse tenere, allora potrebbero essere possibili ritracciamenti fino in area 11,54 euro. Solo sotto questo livello potrebbe scattare un’inversione ribassista con obiettivo più probabile in area 10,80 euro.

La valutazione del titolo CNH Industrial

Qualunque sia la variabile utilizzata, le azioni CNH Industrial risultano essere sottovalutate. Ad esempio, con un rapporto prezzo/utili di 9,7 CNH Industrial non solo è tra le più economiche sul mercato, ma è sotto del 50% rispetto al livello medio del settore di riferimento. Inoltre, la società gode di livelli di valutazione interessanti con un rapporto prezzo su fatturato non solo relativamente basso rispetto ad altre società del settore, ma che esprime una sottovalutazione di oltre il 60% rispetto al valore medio dei suoi competitors. Considerati, poi, i flussi di cassa generati dall’attività dell’azienda, la sua valorizzazione è debole. Inoltre, il rapporto tra capitalizzazione e fatturato è molto inferiore a 1 confermando una sottovalutazione importante. Infine, il rapporto EV/EBITDA è il più basso del settore di riferimento.

Il fair value, calcolato con il metodo del discounted cash flow, poi, esprime una sottovalutazione del 20% circa. Anche per il futuro la situazione è rosea con un indicatore che esprime una potenziale sottovalutazione di oltre il 50%.

Anche la situazione finanziaria è molto buona. L’indice di liquidità, infatti, è molto grande, con un livello che è il più elevato tra i titoli con una capitalizzazione superiore a 1 miliardo di euro.

Secondo quanto riportato da riviste specializzate, gli analisti, con un prezzo obiettivo medio che esprime una sottovalutazione del 20%, hanno un giudizio positivo. Allo stato attuale il consenso medio è comprare.

Lettura consigliata