In una settimana che ha visto il Ftse Mib perdere i 6,5%, il settore tecnologico regge all’ondata di vendite perdendo lo 1,34%. È ancora il migliore da inizio anno con un rialzo di oltre il 30% a fronte di un indice italiano che guadagna solo il 7%. La forza dei tecnologici è supportata anche dall’ottima performance del NASDAQ che con un rialzo di oltre l’11% è il migliore indice mondiale da inizio anno. Ma se il settore tecnologico regge all’ondata di vendite, come si sta comportando il principale indice del settore? Analizziamo, quindi, la situazione e le prospettive di medio/lungo termine per il titolo STMicroelectronics. Della situazione di breve ci siamo occupati in un precedente articolo.

Gli scenario di medio/lungo periodo per il titolo STMicroelectronics

Indice dei contenuti

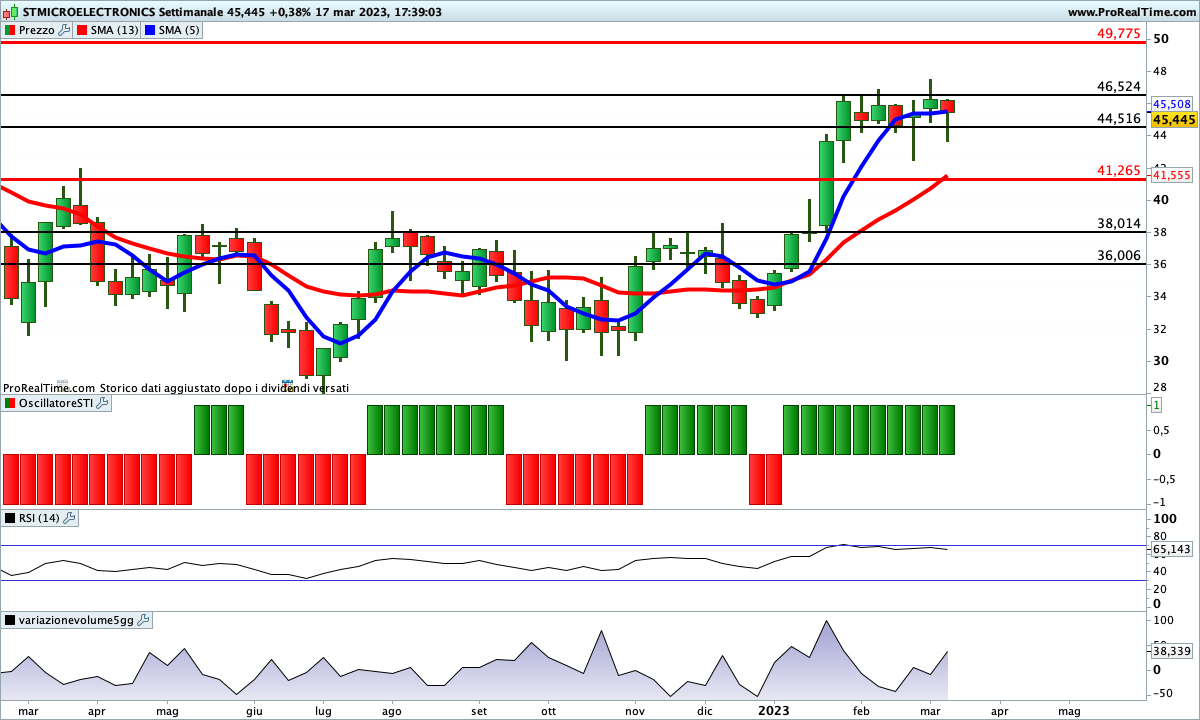

Il titolo STMicroelectronics (MIL:STM) ha chiuso la seduta del 17 marzo a quota 45,445 euro, in rialzo dello 0,38% rispetto alla seduta precedente.

Dopo avere chiuso al rialzo le prime cinque settimane dell’anno arrivando a guadagnare oltre il 30%, è iniziata una fase laterale che ha visto le quotazioni muoversi all’interno del trading range 44,516 € – 46,524 €. Sono ormai già sette settimane che le quotazioni si muovono all’interno di questo intervallo. A questo punto solo la rottura di uno dei due livelli indicati potrebbe dare direzionalità alle quotazioni.

Al rialzo l’obiettivo più probabile potrebbe collocarsi in area 50 €, mentre al ribasso in area 41 €.

La tendenza in corso su STMicroelectronics è rialzista e gli indicatori sono impostati al rialzo – proiezionidiborsa.it

I punti di forza e di debolezza

Punti forti

- Al netto di interessi, tasse, svalutazioni e ammortamenti, i margini dell’azienda risultano particolarmente elevati.

- L’attività della società è altamente redditizia grazie agli elevati margini netti.

- La situazione finanziaria della società appare eccellente, il ché le conferisce una notevole capacità di investimento.

- Negli ultimi 12 mesi, le aspettative di reddito futuro sono state riviste più volte al rialzo.

- Negli ultimi 4 mesi, gli analisti hanno rivisto in modo significativo sia le stime sul fatturato che sugli utili della società. Conseguentemente, gli hanno ampiamente rivisto al rialzo il prezzo obiettivo medio.

- Storicamente, il gruppo ha raggiunti risultati superiori alle aspettative.

Punti deboli

- Secondo le attuali stime degli analisti, il potenziale di aumento dell’Utile Netto per Azione (EPS) per i prossimi anni appare limitato.

- Il livello di valorizzazione dell’azienda è particolarmente elevato se si considerano i flussi di cassa generati dall’attivo.

- La società paga un dividendo con rendimento basso o inesistente.

- I prezzi obiettivo degli analisti del consensus differiscono notevolmente tra loro. Basti pensare che lo scenario più ottimista vede una sottovalutazione dell’80%, mentre quello più pessimista una sopravvalutazione del 30%. Ciò suppone giudizi divergenti e/o una difficoltà nel valutare l’azienda. Il prezzo obiettivo medio esprime una sottovalutazione del 20%.