Il 2022 è stato l’unico anno, da quando è stato quotato a Piazza Affari, che ha visto Carel Industries chiudere l’anno in territorio negativo. Nei precedenti quattro anni, infatti, le quotazioni erano arrivate a guadagnare fino al 260%. Se, però, il 2022 è stato un anno negativo, va anche osservato che abbiamo assistito a un movimento inside rispetto a quello dell’anno precedente. Non deve sorprendere, quindi, che in questo primo scorcio del 2023 il titolo si sia ripreso. Tanto che possiamo parlare di azioni che potrebbero presto aggiornare i massimi storici.

Azioni che potrebbero presto aggiornare i massimi storici: le indicazioni dell’analisi grafica

Indice dei contenuti

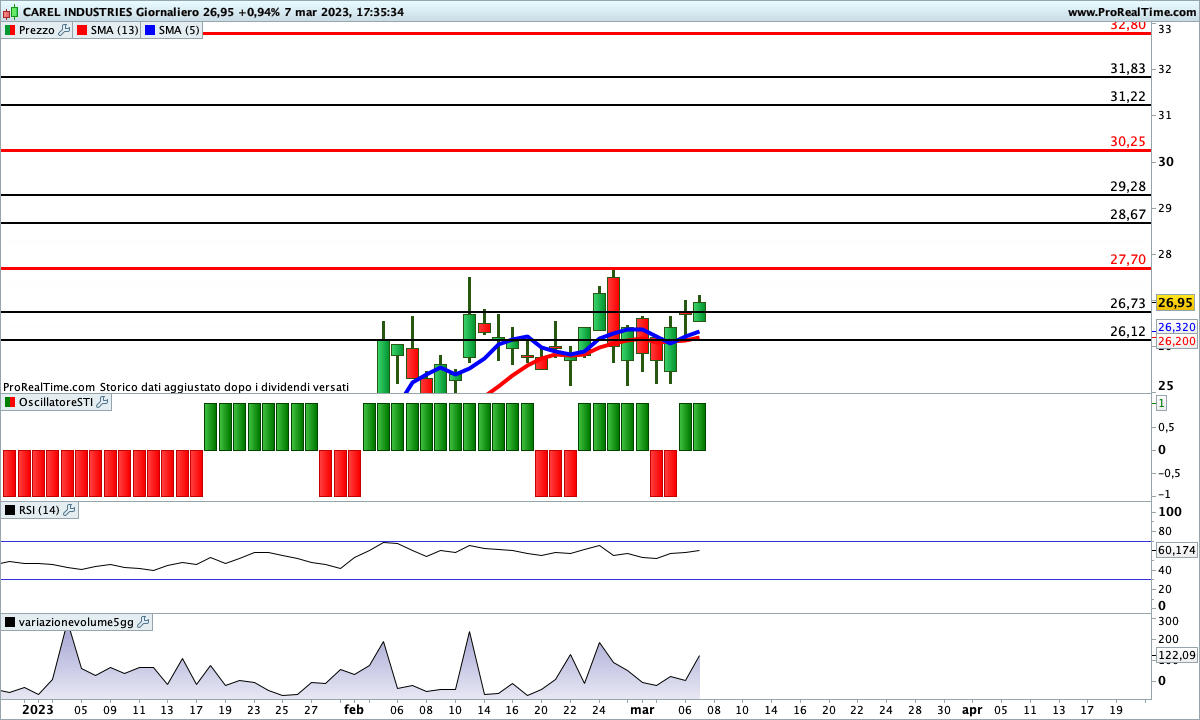

Le azioni Carel Industries (MIL:CRL) hanno chiuso la seduta del 7 marzo a 26,95 euro, in rialzo dello 0,94% rispetto alla seduta precedente.

Come dicevamo in precedenza il titolo è molto vicino ai massimi storici che passano per area 28 €. Una chiusura annuale superiore a questo livello potrebbe fare letteralmente esplodere al rialzo le quotazioni.

Da notare che nel breve periodo una resistenza molto importante passa per area 27,70 €. Una chiusura giornaliera superiore a questo livello potrebbe essere un primo indizio di accelerazione rialzista anche nel lungo periodo. Nel breve, invece, potrebbe aprire le porte a una salita almeno fino in area 30 €.

Qualora, invece, le quotazioni dovessero chiudere sotto area 26,12 €, allora il titolo Carel Industries potrebbe andare incontro a una fase di debolezza.

La valutazione del titolo

Non c’è un solo indicatore che veda le azioni Carel Industries sottovalutate. Ad esempio, il rapporto prezzo/utili (PE) di Carel Industries è pari a circa 42,8x. Il valore medio del settore di riferimento, invece, è pari a 26,0x. Con un valore aziendale stimato di 5,3 volte il fatturato dell’esercizio in corso, poi, la società sembra avere una forte valorizzazione. Per concludere, anche il price to book ratio, che vale 13,5x, è molto superiore al valore medio del settore di riferimento che è pari a 3,4x.

Analogo risultato di forte sopravvalutazione si raggiunge andando a considerare il fair value calcolato con il metodo del discounted cash flow.

Altro aspetto non molto positivo è il rendimento del dividendo che sicuramente non invoglia all’acquisto del titolo. La società, infatti, distribuisce un dividendo molto piccolo con un rendimento dell’ordine dello 0,60% circa.

Letture consigliate

I nostri titoli di Stato sono a rischio e l’Italia potrebbe fallire? La risposta può spaventare

Le migliori azioni di giornata tra le Mid Cap puntano obiettivi molto ambiziosi